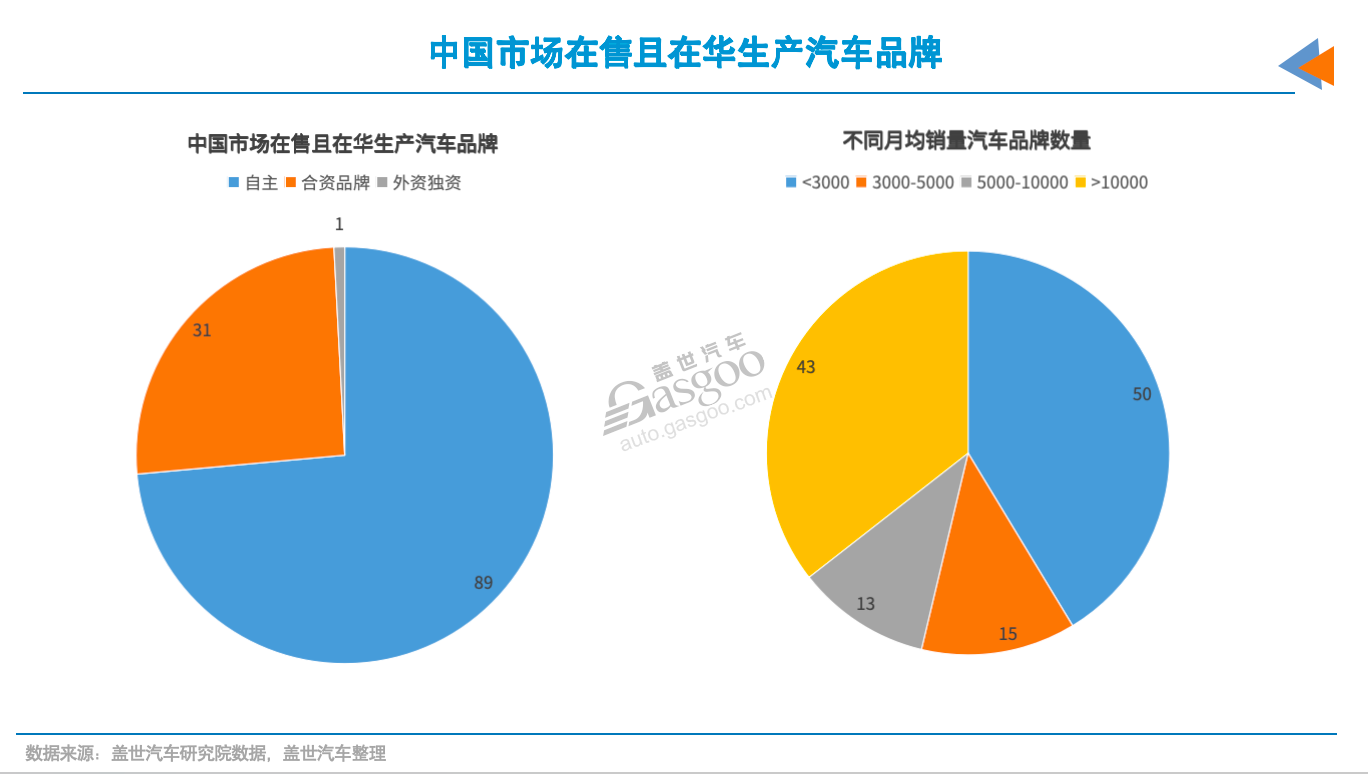

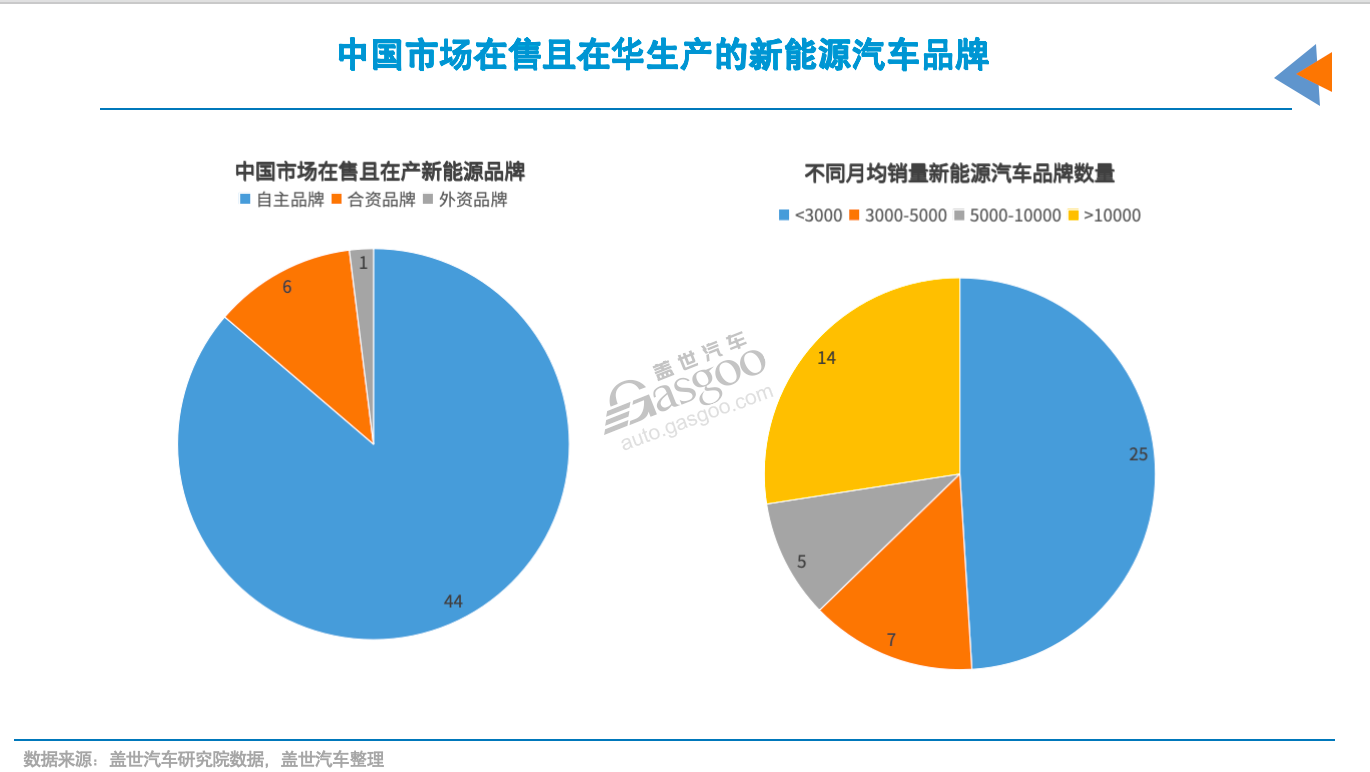

| 近年来,随着汽车市场竞争日趋白热化,行业资源持续向头部企业集中。在这样的大环境下,销量不佳、经营困难的车企退市或宣告破产已不再罕见。 然而,极越汽车24小时“闪崩”仍在业界掀起轩然大波。谁也未想到,面对危机,极越管理层消极应对,公司就地解散。吉利和百度两大股东仅承诺解决员工社保和用户售后等基本问题,并未提出新的注资计划。业内专家普遍认为,极越想要“起死回生”的希望渺茫。 极越倒下,其实昭示着汽车市场优胜劣汰进入新阶段:背靠实力雄厚的股东或国资支持的新能源品牌,如果月销量仅维持在两三千辆水平,即便品牌发展态势向好,一旦被股东或资本市场判定缺乏核心竞争优势而停止投资,也难逃破产或退市的命运。  图片来源:极越汽车 极越倒下引发的信任危机 极越的突然倒下,对仍在运营的二线新能源品牌造成了较大冲击。这一事件向市场传递出一个不太好的信号:经营状况欠佳的新势力车企,无论背景如何,都可能难逃倒闭命运。 与极越形成鲜明对比的是此前倒闭的新势力车企。那些企业大多缺乏强大企业背书,在失去资本市场支持后,仍在积极寻求自救之道——通过直播带货、四处寻求新融资渠道、争取地方政府支持等多种方式力图重振旗鼓。  图片来源:高合汽车 高合汽车和哪吒汽车就是典型案例,仍在努力自救。部分企业直到穷尽所有自救手段后,才无奈退出市场。大家对此唏嘘,却能坦然以对。即便是车主,也大多平静接受。此前威马汽车破产之时,有车主对盖世汽车表示,有心理准备,“车也开了好几年。” 然而,极越的案例进一步打破底线。即使有百度和吉利这样实力雄厚的股东支持,一旦资金链断裂,崩塌速度却反而更快。对这两大股东而言,极越已沦为“不良资产”,加上与其核心业务关联度低,果断放弃反而是明智的止损之举。 这一事件促使业内人士、投资者和消费者等各方,重新审视现存二线新能源品牌的可持续性。 在复盘极越闪崩的报道中,业内认为管理层专业能力的缺失是关键因素,而非产品本身的问题。以CEO夏一平为首的管理团队多来自互联网行业,缺乏汽车制造经验,导致“外行指导内行”的困境。 相比之下,目前表现向好的头部新势力普遍由创始人直接管理,团队中也不乏汽车行业资深专家。 正如小鹏汽车创始人何小鹏所言,互联网企业进军制造业必须首先理解传统汽车行业的特点,“互联网和制造业的生命周期有本质区别,用互联网思维看待制造业往往会犯下致命错误。” 这一事件或将重塑行业对职业经理人选择的评判标准,使其更加注重专业背景和行业经验。 对消费市场而言,极越的崩塌损害了消费者对非头部新能源品牌的购买信心。考虑到汽车不仅是一次性购买行为,还涉及后续维修保养、系统升级等持续服务,这种信任危机的影响尤为深远。受极越影响,非头部尤其是产品力和品牌力都一般的新能源品牌,后续被市场选择的可能性或变窄,进而加速行业洗牌进程。 图片来源:极越汽车 对资本市场而言,有证券人士分析,二级市场投资者将更加谨慎地筛选投资标的。这无疑会加大低销量但处于上升期的新能源品牌的融资难度。虽然一级市场对此类风险早有预期,造成的影响也相对有限,但能够成功上市的新能源品牌终究是少数。 未来,新能源整车领域的投资机会或将进一步收窄。盖世汽车研究院分析师指出,整车领域的投资重点将转向兼并重组,而智能底盘、高阶自动驾驶、智能座舱、800V SiC及超充等新兴零部件领域仍存在投资机会。 极越闪崩再次验证了“潮水退去方见真章”的市场规律。在这场行业动荡中,每个参与者都难辞其咎,但最终承担损失的,还是普通消费者。 车市不止一个“极越” 值得注意的是,汽车市场不止一个“极越”。这些车企有着相似特征:虽有大企业背书,销量也呈上升趋势,但是规模效应尚未形成,且发展速度显著落后于市场平均水平。 根据盖世汽车研究院统计,中国汽车市场现有121个在售且本土生产的品牌,其中本土品牌89个,合资品牌31个,外资独资品牌(特斯拉)1个。  从销量层级来看,月均销量低于3000辆的品牌高达50个(合资12个,自主38个);月均销量突破1万辆的仅有43个(合资12个,外资独资1个,自主30个);而月均销量超过5万辆的仅有比亚迪和特斯拉两家,分别达到30.9万辆和7.4万辆。 聚焦新能源市场,在51个新能源汽车品牌中,近半数品牌月均销量不足3000辆。而月均销量超过1万辆的仅有14个品牌,其中13个为自主品牌,另1个为特斯拉。也就是说,和极越体量相同的新能源品牌,占比庞大,然而月合计销量仅是比亚迪的七分之一。 然而,市场给予“极越们”的生存时间已然不多。这一现象的根源在于,汽车行业仍处于激烈竞争阶段,尚未达到相对平衡的市场格局。 当前,智能电动汽车行业的优胜劣汰进程正在加速,市场份额持续向头部企业集中。乘联会数据显示,前十大车企已占据国内汽车市场85%的份额。在新能源领域,仅比亚迪一家就占据超过30%的市场份额,前十大企业更是掌控着约80%的市场。相比之下,极越等低销量品牌对市场的影响几乎可以忽略不计。 同样是低销量品牌,新能源面临的困境一般更为严峻。要知道,仅动力系统方面,新能源车的制造成本就比燃油车高10%-20%左右。业内人士指出,燃油车企年销5万辆即可实现规模化、10万辆可达到盈利拐点。  然而,当前市场油电竞争越发白热化,油电价格呈现趋同趋势。这导致新能源品牌的盈利空间要比同规模的油车品牌更低。而且,新能源品牌的盈利模式更为复杂,其规模化和盈利节点与产品定价、配置成本等因素密切相关,难有统一标准。 以部分新能源产品表现为证:即便是新能源汽车年销量达到50万辆的上汽通用五菱,也没有明确表态已实现盈利;蔚来、零跑、小鹏等年销量达20万辆规模的企业,财报仍为亏损状态。 头部企业尚且如此,更遑论极越这类月销仅3000辆左右的新能源品牌。在资本市场趋冷的环境下,这些企业面临的资金链断裂风险更为突出。 当前汽车产业整体产能已超过5000万辆,其中新能源乘用车整体产能利用率仅为50%左右,呈现明显过剩特征。随着新能源汽车市场渗透率提升,全产业链的盈利能力和可持续发展已成为行业关键命题。 突围机会渺茫? 在新能源汽车市场竞争进入下半场之际,后来的新能源品牌想要复制“蔚小理零”的成功轨迹已几无可能。究其原因,时机已逝。 回顾“蔚小理零”创立之初,中国新能源汽车市场正处于起步阶段:传统车企尚未大规模入局,市场竞争相对温和,各细分赛道仍有较大发展空间。同时,由于市场选择有限,消费者对新品牌的包容度较高,品牌认知还未固化,加之当时资本市场热情高涨。这些条件共同为第一批互联网造车新势力提供了难得的发展机遇。  图片来源:理想汽车 在极越事件后,理想汽车创始人李想分享了其创业思考。他强调创业者要保持清醒认知,即便是超大企业成立新业务的成功率也低于10%,创业者切勿过度“自我神化”。在实践层面,他认为关键是要脚踏实地完成从0到1的突破,“创造不可替代的用户价值,这是创业者和大企业发展新业务的共同必经之路。” 李想特别指出创业初期的市场策略:跨界进入成熟的大市场,应以更低成本、更高效率、更深入的思考,成为某一细分领域的“小天花板”,优先培育核心用户群体的品牌认知和忠诚度。“进入从1-10的阶段,再去补齐短板,扩大地盘。” 理想汽车最初是顶着争议入局增程赛道,成功占据该细分市场30万价格区间的制高点,并带动了整个增程市场的繁荣。“蔚小理零”的成功,源于他们与新能源汽车市场共同成长,并且初期还有试错机会,进而能在激烈竞争中逐步突围。假设极越能与理想等同期起步并实现规模化交付,或许结局会有所不同。 在当前竞争对手林立、各细分市场渐渐变成“红海”的环境下,“极越们”已难觅缓慢成长的空间。盖世汽车研究院分析师指出,随着整车市场集中度提升,汽车产业链正进入深度整合期,那些盈利能力薄弱、造血功能不足、规模优势有限、技术创新乏力的企业将被市场淘汰。  图片来源:小米汽车 这种优胜劣汰是汽车行业的必然趋势,初创品牌的上升通道正在收窄。而与极越同期入局的华为和小米汽车的成功模式难以复制。 有互联网行业人士分析,华为与小米两家企业凭借在手机领域的深厚积累,已建立了完善的工业制造经验和供应链体系。其家居电子产品用户可以有效转化为汽车产品的潜在客户。更重要的是,他们在国内拥有极高的品牌知名度和公信力,目标客户群基础广泛。“只要产品不差,就不缺人买单”。 “我们坚定看好小米、华为及传统头部车企未来在新能源市场的表现”,有业内人士如是说道。但对于“极越们”,预测则不容乐观,“大部分同样月销2000/3000 的新能源品牌,很可能被市场淘汰”。 |